|

一、業務簡述

人民幣外匯貨幣掉期是指,工行與客戶在交易日按照約定匯率與外幣金額確定本外幣本金,並按照一定交換方式交換本金,存續期內按照本外幣本金規模及約定利率定期交換利息。

本金交換方式包括,合約生效日和到期日兩次均實際交換本金、兩次均不實際交換本金以及僅一次交換本金等形式。

利息交換方式包括,按指定頻率用固定利率交換浮動利率,或用固定利率交換固定利率,或用浮動利率交換浮動利率。

利率掛鉤標的,可選擇掛鉤多種主流利率產品,如LIBOR、EURIBOR、HIBOR、SHIBOR、LPR等等。

二、適用對象

該產品適用於希望規避匯率、利率風險,降低融資成本的中華人民共和國境內(不含港澳臺)註冊的公司法人、企業法人、事業單位法人和社會團體等機構客戶,在境外依法註冊並在境內銀行間市場或其他經批准市場開展人民幣資本與金融項下投資的商業銀行、保險公司、證券公司和基金管理公司等境外金融機構類客戶以及在境內外依法註冊但符合中國法律要求和外匯管理政策且可開展本產品交易的機構。

三、功能特點

1. 客戶可對已有的某項負債(或資產),進行貨幣互換,以此降低融資成本(或提高資產收益)。

2. 交換的利率可以爲固定利率或浮動利率,其中人民幣參考利率可以是銀行間同業拆借利率,可以是人民銀行公佈的基準存貸利率或貸款市場報價利率(LPR, Loan Prime Rate)。利率的設定應在人民銀行允許的範圍內設定。

3. 規避中長期限的匯率和利率風險。

四、工行優勢

1. 有競爭力的市場報價

工行在國內同業中首家建立專業的量化分析團隊,實現了在衍生產品自主定價與風險管理的量化分析技術方面的突破性進展,具備自主定價能力和較強的同業競爭力;加之工行是銀行間人民幣外匯市場最具影響力的做市商之一,能夠爲客戶提供較有競爭力的產品報價。

2. 個性化的產品設計

工行人民幣外匯貨幣掉期交易支持美元等掛牌幣種。同時,客戶可以申請反向平倉等特殊處理,從而滿足客戶個性化的經營需求。

3. 經驗豐富的團隊

工行近年來不斷充實交易員數量,並通過多種方式培訓提高了交易員的技能水平,通過多層面交流拓展了交易員的視野,已培養和煉出了一支經驗豐富的交易員隊伍。

4. 優質高效的服務

工行擁有市場營銷、系統維護與開發、業務管理和產品研發等業務支撐團隊,爲客戶提供高效快捷的服務,並提供持續的動態管理,及時向客戶提供相關市場信息,按月向客戶提供存續交易的市值評估結果。

五、產品示例

客戶有1億美元1年期外幣貸款,按照Libor 3M浮動利率每季度支付利息。爲了規避匯率和利率波動風險,該客戶於2019年5月27日在工行敘做一筆人民幣外匯貨幣掉期交易,本金爲1億美元,方向爲Sell/Buy,約定期初與期末均交還本金,匯率爲6.89,每季度交換一次利息,工行支付客戶美元利率爲Libor 3M浮動利率,客戶支付工行人民幣利率爲一年期LPR-200BP的固定利率。

1. 在交易生效日(2019年5月29日),客戶與工行互換本金1億美元,客戶提取貸款本金,並支付給工行,工行按約定的匯率6.89向客戶支付人民幣6.89億元人民幣。

2. 在付息日(每年8月29日、11月29日、2月29日和5月29日),客戶與工行互換利息,即工行基於美元浮動利率水平支付客戶美元利息,客戶將美元利息支付給貸款的銀行,同時支付工行一年期LPR-200BP的固定利率人民幣利息。

3. 在到期日(2020年5月29日),工行與客戶再次互換本金,即工行向客戶支付美元本金1億元,客戶將美元本金歸還給貸款的銀行,並按約定匯率1美元 = 6.89人民幣向工行支付6.89億人民幣。

該交易現金流情況如下:

|

日期

|

客戶美元現金流

|

客戶人民幣現金流

|

|

2019.5.29(本金)

|

-10,000

|

68,900

|

|

2019.8.29(利息)

|

65

|

436

|

|

2019.11.29(利息)

|

54

|

425

|

|

2020.2.28(利息)

|

48

|

404

|

|

2020.5.29(利息)

|

41

|

387

|

|

2020.5.29(本金)

|

10,000

|

-68,900

|

|

合計

|

208

|

1,652

|

在該貨幣掉期交易中,客戶共支付利息爲1652萬元人民幣,收到利息爲208萬美元,按照2020年5月29日匯率對利息進行計算,客戶實際支付淨利息約165萬元人民幣。而若沒有進行該貨幣掉期交易,則對於1億美元負債,匯率變動就會使得客戶多支付近2600萬元人民幣。因此通過貨幣掉期交易,可以以較低的成本使客戶完全避免未來的匯率和利率波動風險。

六、開辦條件

(一)客戶應仔細閱讀工行提供的《中國工商銀行結售匯業務總協議書》、《產品介紹》、《交易規則》,應完全理解交易條款及衍生交易的潛在風險。

(二)客戶應積極配合工行完成盡職調查工作。

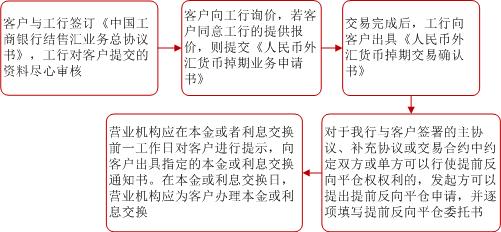

七、開通流程

1. 客戶評估:客戶須先接受工行的衍生產品交易業務適合度評估,工行根據客戶經營性質、金融衍生交易經驗等對客戶進行綜合評估。

2. 簽署《遵守風險中性聲明函》和總協議:通過適合度評估後,基於風險中性原則或建立基於風險中性原則的風險管理制度/機制的客戶,與工行簽訂《遵守風險中性聲明函》和《中國工商銀行結售匯業務總協議》。

3. 交易申請:客戶通過工行交易審查並確認工行報價後,提交業務申請書。工行完成交易後向客戶出具交易確認書。

4. 利息、本金交換:工行在每個本金、利息交換日前一工作日,向客戶出具指定的本金或利息交換通知書,利息交換均不設寬限期。在本金或利息交換日,營業機構應爲客戶辦理本金或利息交換。

5.特殊處理流程:反向平倉,對於工行與客戶簽署的主協議、補充協議或交易合約中約定雙方或單方可以行使提前反向平倉權利的,發起方可以提出提前反向平倉申請。客戶因故需提前反向平倉的,需提供變更證明材料及承諾書,在確認工行報價後,向工行提交業務申請書。

八、服務渠道和時間

符合准入條件的客戶可以在營業時間內向具有人民幣外匯貨幣掉期業務經營權的一級分行或二級分行申請辦理該業務。辦理時間除法定節假日外,一般櫃面渠道爲北京時間週一至週五每日上午9:30-下午18:00,,並可按照監管規定或根據業務需要對交易時間進行調整。

九、操作指南

十、常見問題

(一)本金的交換形式包括在協議生效日按某一匯率交換人民幣與外幣本金,到期日雙方以相同匯率、相同金額進行一次反向交換;或國家外匯管理局規定的其他形式。

(二)客戶向工行提交正式的交易委託書,隨後由分行向總行提交委託,經總行確認成交後,由分行向客戶出具交易證實書,以此作爲正式交易憑證反饋客戶。

交易委託書是衍生交易重要文件,客戶需謹慎對待。交易委託書內容包括但不限於:

1. 客戶進行衍生交易的目的,擬敘做衍生交易結構、期限、幣種、金額等交易主要信息。

2. 客戶擬通過衍生交易進行套期保值的基礎資產或負債(含收入或支出,下同)的相關情況及其真實性,基於該項基礎資產或負債已經辦理且尚未結清的衍生交易情況(對於套期保值交易)。

3. 工行在營銷過程中是否存在不良銷售行爲。

(三)在利息交換日和資金交割日,工行將按照交易委託書與客戶進行利息交換和資金交割。工行將定期向客戶提供貨幣掉期交易的市值評估結果,以便客戶對交易進行動態管理。

十一、風險提示

1. 匯率風險

本產品包含人民幣外匯交割。客戶可能因匯率波動產生浮動盈虧。

2. 利率風險

本產品包含不同交易幣種的利率交換,無論是協議約定交換方式爲固定利率或是浮動利率,不同幣種利率的波動可能導致客戶產生浮動盈虧。

3. 法律風險

客戶應完全理解文本的各項規定,依據自身判斷獨立做出決策;客戶應考慮到不可抗力及意外事件,對於由此導致的任何損失,客戶須自行承擔,工行對此不承擔任何責任。

十二、注意事項

人民幣外匯貨幣掉期交易時效性要求較高,操作中應避免由於市場價格波動造成損失。

注:本頁面提供信息僅供參考,具體業務以當地網點的公告與規定爲準。

|