|

業務辦理有疑問?就用工行“客戶服務”>>

一、業務簡述

人民幣外匯掉期,是指工行與客戶簽訂人民幣與外幣掉期合約,同時約定兩筆金額一致、買賣方向相反,交割日期不同的人民幣對同一外幣的買賣交易,並在兩筆交易的交割日按照掉期合約約定的幣種、金額、匯率辦理的結匯或售匯業務,包括即期對遠期、遠期對遠期的掉期交易。

二、適用對象

適用於自身本外幣資金管理需求和以套期保值爲目的、在中華人民共和國境內(不含港澳臺)設立的企事業單位、國家機關、社會團體、部隊、外商投資企業等法人客戶。

三、特色優勢

(一)人民幣外匯掉期的主要特點

1. 人民幣外匯掉期屬於基礎匯率衍生工具,交易結構簡單清晰,易於理解。

2. 人民幣外匯掉期是較爲成熟的產品,客戶可以根據當前及未來的外匯收支狀況和對匯率市場的預期規避匯率風險。

3. 人民幣外匯掉期易於與其他產品進行組合,客戶可憑此提高收益或者降低財務成本

(二)工行人民幣外匯掉期的主要優勢

1. 個性化的產品設計

工行人民幣外匯掉期交易支持美元、日元、歐元、英鎊、港幣、澳大利亞元、加拿大元、瑞士法郎、丹麥克朗、新加坡元和盧布等十一個幣種英鎊、港幣、加元、澳元、瑞士法郎八個幣種,支持各類期限的掉期,同時,客戶可以辦理提前交割、展期、部分交割和分批交割等特殊交割處理,從而滿足客戶個性化的經營需求。

2. 具有競爭力的產品價格

工行是銀行間人民幣外匯市場最具影響力的做市商之一,能夠以較低的成本完成交易風險的對衝,從而爲客戶提供較爲優惠的人民幣外匯掉期價格。

3. 靈活的授信機制

工行人民幣外匯掉期授信機制靈活,客戶可自主選擇佔用衍生專項授信或交納保證金。

四、業務示例

工行某客戶爲出口加工型企業,在2009年7月需支付4500萬美元購買機器設備,同時預計其在2009年11月有一筆約4500萬美元的出口收入。該企業當時人民幣資金較充裕而美元資金緊張,爲解決自身美元收入、支出的時間匹配問題,該客戶於2009年7月1日與工行敘做了一筆人民幣外匯掉期交易。交易方向爲客戶在近端換入4500萬美元,同時在到期日2009年11月24日換出4500萬美元。合約規定,根據即期匯率6.8330,客戶在近端爲換入美元需支付人民幣307,485,000元;另外,根據當時工行5個月掉期報價51BP,客戶可在到期日換回人民幣(6.8330+0.0051)×45,000,000=307,714,500元。

假設客戶未與工行敘做此掉期交易,而採用交易日即期購匯、到期日即期結匯的方式實現其管理美元頭寸的需求,則根據到期日當天的美元兌人民幣匯率6.8276計算,客戶可用4500萬美元結匯307,242,000元。因此,該筆掉期交易在滿足了客戶自身本外幣頭寸調劑需求的基礎上,爲其創造了307,714,500-307,242,000=47.25萬元的匯兌收益。

五、開辦條件

客戶下列外匯收支項下的資金可向工行申請辦理人民幣外匯掉期業務:

1. 客戶經常項目項下外匯收支可向工行申請辦理人民幣外匯掉期業務。

2. 客戶下列範圍的資本與金融項目外匯收支可向工行申請辦理人民幣外匯掉期業務:償還銀行自營外匯貸款;償還經外匯局登記的境外借款;經外匯局登記的境外直接投資外匯收支;經外匯局登記的外商投資企業外匯資本金收入;經外匯局登記的境內機構境外上市的外匯收入;經國家外匯管理局批准的其他外匯收支。

六、開通流程

1. 業務準備

(1)客戶評估:客戶在申請辦理前,需由工行對客戶進行風險評估,並提供書面風險提示。客戶對風險提示函逐項書面確認。

(2)簽署總協議:客戶通過審覈後,與工行簽訂《中國工商銀行結售匯業務總協議》。

2. 業務處理

(1)交易申請:客戶須逐筆填寫《人民幣外匯掉期交易業務委託書》,在客戶繳納足額保證金或落實其他擔保措施後,客戶方可與工行進行交易。

(2)交易成交、修改及撤銷:交易成交後,工行向客戶出具《人民幣外匯掉期交易證實書》。在交易委託有效期內,客戶可以申請修改或取消交易委託。如申請時委託交易已成交,則該申請自動失效

3. 業務交割

(1)交割日交割:交割日,客戶憑提交的有效憑證及/或商業單據辦理交割。工行將到期日後的3個工作日設定爲辦理交割的寬限期,寬限期內辦理的交割視同履約交割。

(2)特殊交割處理:客戶可申請進行提前交割、到期前展期、到期部分交割和分批交割等特殊交割處理。特殊交割若出現虧損,由客戶全部補足;若盈利,則先存入客戶的保證金賬戶,待到期客戶履約時付給客戶。

4.交易展期

客戶可在交割日或寬限期到期日之前向工行申請交割展期,並交納足額保證金或落實其他有效擔保措施。敘作展期時,客戶須先按當時結售匯率將原有交易平倉。若虧損,由客戶全部補足方可予以展期;若盈利,則先存入客戶的保證金賬戶,待展期交易到期客戶履約時付給客戶。

七、服務渠道和時間

符合准入條件的客戶可以在營業時間內向具有人民幣外匯掉期業務經營權的一級分行或二級分行申請辦理人民幣外匯掉期業務。

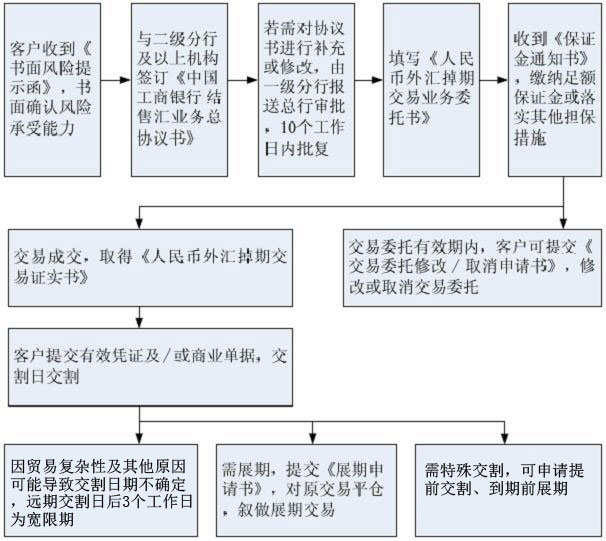

八、辦理流程

九、常見問題

(一)客戶下列外匯收支項下的資金可向工行申請辦理人民幣外匯掉期業務:

1. 客戶經常項目項下外匯收支可向工行申請辦理人民幣外匯掉期業務。

2. 客戶下列範圍的資本與金融項目外匯收支可向工行申請辦理人民幣外匯掉期業務:

(1)償還銀行自營外匯貸款;

(2)償還經外匯局登記的境外借款;

(3)經外匯局登記的境外直接投資外匯收支;

(4)經外匯局登記的外商投資企業外匯資本金收入;

(5)經外匯局登記的境內機構境外上市的外匯收入;

(6)經國家外匯管理局批准的其他外匯收支。

(二)客戶辦理人民幣外匯掉期業務應遵守下列規定:

1. 客戶掉期近端換出的外匯資金,限於按照外匯管理規定可以辦理即期結匯的外匯資金;掉期遠端換出的外匯資金,限於近端換入的外匯資金。

2. 客戶可以通過掉期業務直接以人民幣換入外匯,換入外匯資金的支付使用應符合外匯管理規定。

3. 客戶掉期遠端換入外匯資金原則上應進入原換出外匯資金賬戶;對於近端來自外商投資企業資本金賬戶、外債專戶、外債轉貸款專戶的外匯資金,遠端換入時可以進入經常項目外匯賬戶,不得再進入上述三類資本項目外匯賬戶。

4. 客戶應提供相關資質證明及合規、有效的證明文件,配合銀行完成盡職調查工作,簽署相關協議及確認書。

5. 在簽署協議及確認書的基礎上,客戶方可向銀行提交正式的交易委託書,隨後由分行向總行提交委託,經總行確認成交後,由分行向客戶出具交易證實書,以此作爲正式交易憑證。

6. 產品到期時,客戶應按照協議履行交割義務;客戶因貿易複雜性等因素需調整交割時間或方式的,可向銀行申請進行提前交割、到期前展期、到期部分交割和分批交割等特殊交割處理。

十、風險提示

人民幣外匯掉期的風險主要體現爲市場風險,客戶敘做的掉期交易可能因爲匯率的波動產生浮動盈虧。當交易體現爲虧損時,客戶終止將承擔相應的損失。但如果掉期遠端與套期保值的基礎資產完全匹配,其浮動盈虧不會影響管理的有效性。

十一、注意事項

人民幣外匯掉期交易時效性要求較高,操作中應避免由於市場價格波動造成損失。

十二、名詞解釋

1. 即期對遠期掉期交易:近端交割日爲即期起息日,而遠端交割日爲合約約定的到期日的掉期交易。

2. 遠期對遠期的掉期交易:近端與遠端交割日分別由合約約定爲未來的兩個日期的掉期交易,如:6個月對9個月掉期。

注:本頁面提供信息僅供參考,具體業務以當地網點的公告與規定爲準。

|