|

一、業務簡述

遠期結售匯,是指客戶與工行簽訂遠期結匯或售匯合約,約定在成交日後兩個工作日(不含)以上辦理結匯或售匯的外匯幣種、金額、匯率和期限,在交割日外匯收入或支出發生時,按照該遠期結售匯合約約定的幣種、金額、匯率辦理的結匯或售匯業務。

二、適用對象

該產品適用於具有自身需求和以套期保值爲目的,在中華人民共和國境內(不含港澳臺)依法註冊的公司法人、企業法人、事業單位法人和社會團體等機構客戶,以及在境外依法註冊並在境內銀行間市場或其他經批准市場開展人民幣資本與金融項下投資的商業銀行、保險公司、證券公司和基金管理公司等境外金融機構類客戶以及在境內外依法註冊但符合中國法律要求和外匯管理政策且可開展本產品交易的機構。

三、功能特點

1. 遠期結售匯是最基礎的匯率衍生工具,交易結構簡單清晰,應用最爲廣泛。

2. 遠期結售匯是較爲成熟的產品,客戶可以根據未來的外匯收支狀況和對匯率市場的預期規避匯率風險。

3. 遠期結售匯易於與其他產品進行組合,客戶可憑此降低財務成本。

四、工行優勢

1. 豐富的產品線

工行具有行業領先的產品研發設計和風險管理能力,能夠爲客戶提供全面的遠期匯率風險套保服務,包括固定交割日遠期、非固定交割日遠期、平價遠期等多種遠期結售匯產品和組合產品,全方位滿足客戶需求。

2. 個性化的產品設計

工行支持美元、日元、歐元、英鎊、港幣、澳大利亞元、加拿大元、瑞士法郎、丹麥克朗、新加坡元、盧布、新西蘭元等多個幣種遠期結售匯交易。方案靈活,支持各類期限的遠期結售匯,以及提前交割、展期、部分交割和分批交割等多種特殊交割處理。在實需原則下,到期結算方式支持全額或差額交割。

3. 優質的產品管理

工行遠期結售匯產品可以定期提供交易的評估報告,結合市場行情與客戶需求提供後續動態管理服務。

4. 靈活的授信機制

工行遠期結售匯授信機制靈活,客戶可自主選擇佔用衍生專項授信或交納保證金。

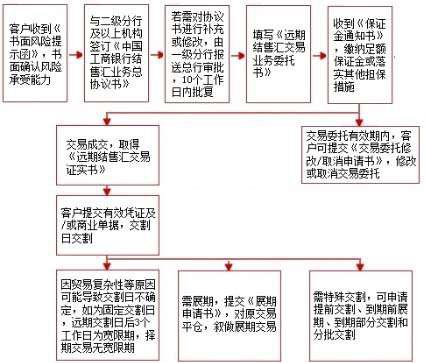

五、開通流程

1. 業務準備

(1)客戶評估:客戶在申請辦理遠期結售匯業務前,需由工行對客戶進行衍生品交易適合度評估,對於符合工行准入條件且經工行適合度評估具備遠期結售匯風險承受能力的客戶,工行方可接受委託。

(2)簽署《遵守風險中性聲明函》和總協議:通過適合度評估後,基於風險中性原則或建立基於風險中性原則的風險管理制度/機制的客戶,與工行簽訂《遵守風險中性聲明函》和《中國工商銀行結售匯業務總協議》。

2. 業務辦理

(1)交易委託:客戶繳納足額保證金或落實其他擔保措施後方可進行交易。交易委託有效期內,客戶可申請修改或取消交易委託。

(2)交易成交:交易成交後,工行向客戶出具交易證實書。

3. 業務交割

(1)交割日交割:交割日,客戶憑有效憑證及/或商業單據辦理交割。對於固定交割日類型的遠期結售匯,設定交割日後3個工作日爲寬限期,寬限期內辦理的交割視同履約,非固定交割日交易不設寬限期。對於採用差額交割的交易,在結算日工行根據差額交割匯率爲客戶進行差額交割人民幣損益結算。

(2)特殊交割處理:客戶可申請對應金額的反向平倉或展期、提前交割、到期前展期、到期部分交割和分批交割等特殊交割處理。特殊交割若出現虧損,由客戶全部補足;若盈利,則先存入客戶的保證金賬戶,待到期客戶履約時付給客戶。

4. 交易展期

客戶可在交割日或寬限期到期日之前提交展期申請,並確定展期次數及期限。進行遠期結售匯業務展期時,客戶可向工行申請按原協議價格或工行實時對客戶結售匯買賣價將原交易平倉,然後與工行開展展期交易。如果客戶按工行展期實時的對客戶結售匯買賣價將原交易平倉,則原協議價格與平倉價格之間的匯率差,若虧損,由客戶全部補足方可予以展期;若盈利,則先存入客戶的保證金賬戶,待展期交易到期客戶履約時返還。如果客戶按原協議價格將原交易平倉,則工行在收取保證金或按人民幣遠期結售匯授信佔用等相關規定等額佔用衍生交易專項授信額度後,爲客戶辦理原價展期。客戶反向平倉時不產生損益,但展期新合約簽約價格會劣於或優於市場遠期價格。

5. 違約處理。如發生客戶未按照協議的約定履行支付義務等情形時,即構成違約事件。對於發生違約事件的,工行有權對客戶存續交易進行必要處理,由於客戶違約導致工行虧損的,虧損由客戶承擔,並由工行直接從客戶的保證金賬戶或其他賬戶中扣劃抵補;如有收益,按照商業原則處理。

六、服務渠道和時間

遠期結售匯交易可通過營業網點和網上銀行、手機銀行、金融市場電子交易平臺等線上電子銀行渠道辦理,交易時間可按照監管規定或根據業務需要對交易時間進行調整。除法定節假日外,一般按照以下要求執行:

1. 營業機構

北京時間週一至週五每日9:30-18:00。

2.電子銀行渠道(包括網上銀行、手機銀行、電子交易平臺)

北京時間週一至週五每日9:30-23:30。

具體可詳詢當地營業網點或95588

七、操作指南

八、業務示例

2018年10月,某出口企業客戶將在6個月以後收到2000萬美元的貨款,考慮到現在人民幣匯率波動加劇,爲鎖定匯率市場波動帶來的財務風險,客戶與工行敘做一筆交易金額爲2000萬美元,期限爲6個月的遠期結匯交易,約定的美元兌人民幣遠期匯率爲7.01。2019年4月交易到期,客戶按照約定的遠期匯率7.01賣出美元,買入人民幣。

到期後美元兌人民幣的即期匯率爲6.73,客戶成功規避匯率波動風險,獲得匯兌收益560萬元人民幣(2000×(7.01 -6.73)=240萬)。

九、常見問題

(一)客戶下列外匯收支項下的資金可向工行申請辦理遠期結售匯業務:

1. 客戶經常項目項下外匯收支可向工行申請辦理遠期結售匯。

2. 客戶下列範圍的資本與金融項目外匯收支可向工行申請辦理遠期結售匯業務。

(1)償還銀行自營外匯貸款;

(2)償還經外匯局登記的境外借款;

(3)經外匯局登記的境外直接投資外匯收支;

(4)經外匯局登記的外商投資企業外匯資本金收入;

(5)經外匯局登記的境內機構境外上市的外匯收入;

(6)經國家外匯管理局批准的其他外匯收支。

(二)客戶應提供相關資質證明及合規、有效的證明文件,配合銀行完成盡職調查工作,簽署相關協議及確認書。

(三)在簽署協議及確認書的基礎上,客戶方可向銀行提交正式的交易委託書,交易成交後,由分行向客戶出具交易證實書,以此作爲正式交易憑證。

(四)產品到期時,客戶應按照協議履行交割義務;客戶因貿易複雜性等因素需調整交割時間或方式的,可向銀行申請進行對應金額的反向平倉或展期、提前交割、到期前展期、到期部分交割和分批交割等特殊交割處理。

十、風險提示

遠期結售匯的風險主要體現爲市場風險,客戶敘做的遠期交易可能因爲匯率的波動產生浮動盈虧。當交易體現爲虧損時,客戶終止將承擔相應的損失。但如果遠期結售匯與套期保值的基礎資產完全匹配,其浮動盈虧不會影響管理的有效性。

十一、注意事項

遠期結售匯的交易時效性要求較高,操作中應避免由於市場價格波動造成損失。

十二、名詞解釋

1. 固定交割日遠期結售匯,是指客戶在與銀行簽訂遠期結售匯合約時約定,在未來某一確定工作日按照約定的匯率辦理資金交割。

2. 非固定期限遠期結售匯交易,是指客戶與銀行簽訂遠期結售匯合約時約定,在未來某一段時間內客戶有權要求銀行在任一工作日(應提前一個工作日通知銀行)按照約定的匯率爲其辦理資金交割。

3. 平價遠期結售匯,是指客戶與銀行簽訂遠期結售匯合約時約定,在未來某一段時間內的現金流均採用同一匯率與銀行進行資金交割。

注:本頁面提供信息僅供參考,具體業務以當地網點的公告與規定爲準。

|