|

近年來美國財政赤字的持續擴大與國債規模的不斷攀升引發了全球對其債務可持續性的廣泛擔憂。從理論與國際經驗的角度來看,主權債務可持續性的關鍵在於把握債務與經濟增長的平衡,保證財政政策的穩健以及合理評估市場的承受能力。當前,美國債務問題的邊際風險正在擡升。一方面,美聯儲大規模持債及其縮表政策對市場流動性產生持續衝擊,另一方面,高利率環境使得聯邦政府財政壓力進一步加劇。綜合而言,美國債務問題正處於高度敏感的狀態,對美國經濟的長期穩定構成潛在威脅。從實際運行機制來看,失速的債務擴張對經濟增長的不利影響可能通過擠出私人投資、擡高長期利率、增收補貼稅以及推升通脹預期等多渠道傳導。考慮到美元和美債在全球金融市場的重要地位,110%的債務/GDP比重預計將是美國債務的一個關鍵閾值。當美國債務佔GDP比率接近或超過110%左右時,債務對經濟增長的負面影響將顯著顯現。

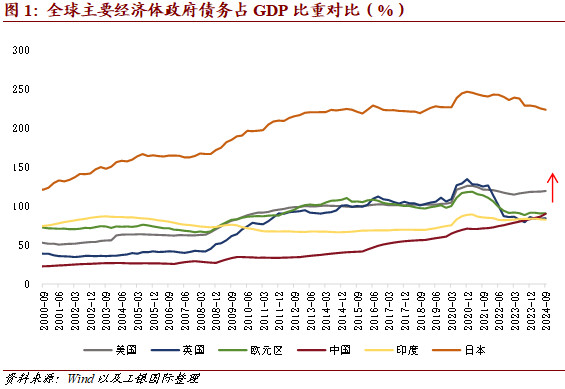

債務可持續增長的理論邊界。綜合而言,主權債務的可持續性主要取決於三個方面:一是債務與經濟增長的動態平衡,二是財政政策的長期可持續性,三是市場對債務負擔的承受能力。從理論角度來看,不同學派對債務可持續性的判斷標準存在差異。凱恩斯主義強調逆週期調節的短期有效性,通過財政乘數效應實現”債務驅動型增長”。在經濟低迷時期,政府擴大支出刺激總需求,推動就業和生產,依託乘數效應支持經濟增長。這種模式的可持續性取決於兩個關鍵約束條件:一是在經濟復甦後需要主動實施財政整固,二是需保證債務資金投向具備乘數效應的生產性領域。若財政調整機制失靈,債務不斷積累則可能削弱政策空間,進而制約長期經濟增長。新凱恩斯主義認爲,若公共債務利率長期低於經濟增長率,政府可以持續以較低成本借債並依賴經濟增長來稀釋債務壓力,則債務負擔不會對經濟構成重大威脅。但該理論依賴持續寬鬆的貨幣環境以維持低利率,以及全要素生產率的穩定增長。現代貨幣理論將債務問題轉化爲通脹管理和資源約束問題,強調貨幣政策與財政政策的協同。其有效性受制於三個現實條件:本幣債務主導地位、成熟的國債市場深度以及精準投放的財政支出。此外,關於債務水平對經濟增長的影響,許多研究表明,公共債務水平與經濟增長之間存在非線性關係:當一國公共債務水平超過某一閾值時,經濟增長將受到顯著抑制,國際收支平衡的風險上升,長期治理能力受到挑戰。在債務水平較低時,債務比率的上升與傳統的凱恩斯乘數一致,可以產生積極的經濟刺激。但當債務水平超過一定閾值時,債務水平佔GDP的百分比進一步上升將對經濟增長產生負面影響。高債務水平不僅會限制財政政策的靈活性,還可能降低市場對政府信用的信任度,增加主權債務危機的風險。具體的閾值動態性可能隨經濟體的結構和環境動態變化。從國際經驗來看,債務的可持續性不僅取決於債務規模和經濟增速,還受到外部資本市場環境、融資成本、國內儲蓄率和貿易收支狀況的影響。例如,日本雖然債務水平達到GDP的220%,但由於國內機構的高持有比例,長期的低債務成本以及本幣爲主的發債方式,使得短期內債務違約風險較低(但同時伴生經濟增速困境)。相比之下,希臘等歐洲國家因財政赤字失控且高度依賴國際融資,在債務融資能力受限後,最終難以避免主權債務危機的爆發。

美國債務增長正處於失速的邊緣。自2008年全球金融危機以來,美國債務規模呈指數級增長,超過同期經濟增速。截至2024年12月,美國聯邦政府公共債務已達到28.9萬億美元(不包括政府內部債務),佔GDP的比例接近100%,高於歷史平均水平。根據美國國會預算辦公室(CBO)在2025年1月的報告中的預測,如果現行政策法律保持不變,聯邦公共持有債務佔GDP的比例將從2025年的99.9%上升至2035年的118.5%。高債務水平不僅壓縮財政政策的調控空間,也可能削弱市場對美債的長期信心,加大未來政府融資的成本與不確定性。當前,美國債務問題已成爲影響其財政可持續性和金融市場穩定的關鍵隱患,美國債務的邊際風險正在擡升:一方面是美聯儲作爲政府債務的重大持有者之一帶來的市場波動。截至2024年三季度,美聯儲仍持有超過4.7萬億美元的美國國債。儘管美聯儲理論上獨立於財政政策,但其大規模持債行爲已在事實上成爲美國債務管理體系的重要組成部分。其縮表政策(自2022年6月起已減持約1.5萬億)可能導致長期美債收益率持續上行,推高政府融資成本。此外,若縮表節奏過快,可能導致貨幣供給流動性收緊,影響市場風險偏好,甚至引發金融市場劇烈波動,衝擊實體經濟復甦進程。另一方面是高利率環境使得利息支出高企擠壓財政空間,強化”債務-利息”惡性循環。在高利率環境的持續影響下,美國政府的債務利息支出已經成爲財政預算的主要開支之一,預算的擠壓效應愈發明顯。根據美國國會預算辦公室的數據,美國2024財年淨利息支出首次超過國防支出,利息佔聯邦收入的約18%。考慮到美聯儲可能保持高利率環境更久,未來債務利息支出預計還將持續增長,進一步擠壓財政政策的靈活性。總體來看,美國債務增長的失速正使其從單一財政挑戰演變爲系統性風險,三大風險點相互強化:美聯儲高利率以及縮表政策擡高債務融資成本,利息支出擠壓政策空間導致經濟進一步依賴債務擴張。

債務高企對美國經濟的邊際影響。現實經濟中,債務和經濟增長之間的關係並非靜態,而是受到貨幣政策、通脹預期以及市場風險偏好等因素的影響。從實際運行機制來看,持續的債務擴張對經濟增長的不利影響主要通過四個關鍵路徑:一是政府借款對私人投資的擠出效應。政府通過債務融資增加財政支出,可能導致市場上的可貸資金供給相對減少,推高無風險利率。二是政府信用風險溢價推升長期利率。市場對政府償債能力的擔憂隨着債務水平持續上升加劇,投資者要求更高的風險溢價推動長期國債收益率上升,進一步加大企業和居民的融資負擔。三是爲彌補財政赤字和償還債務導致的稅務提高。政府可能通過擡高各類稅收來彌補財政赤字,從而降低勞動供給、資本投資和經濟活動,抑制長期經濟增長。四是通脹預期的擡升。政府債務增長的失速可能引導市場預期政府最終會通過通貨膨脹來稀釋債務負擔,影響消費者購買力,並迫使美聯儲採取更嚴格的貨幣政策,進一步抑制經濟增長。綜合當前的學術研究來看,高債務負增長效應的非線性閾值水平測算普遍在70%到90%的範圍之間,每增加閾值以上的債務比率一個百分點約拖累經濟增長0.01-0.02個百分點。考慮到與其他主權債務相比,美國債務仍具備一定的特殊性,Choi等(2024)建立了相關的主權債務違約模型以測算美債最大可持續債務水平,主要強調了兩個方面的重要作用:一是便利收益率。美債廣泛用於銀行、企業和金融機構的抵押融資,並承擔着美元全球流動性調節的關鍵作用,因其流動性和作爲抵押品的用途而爲投資者提供額外價值。與其他形式的債務相比,美國債務的利率較低,從而可以政府節省大量利息支出。二是鑄幣稅收入。美元作爲全球主要儲備貨幣,外國實體持有大量美元資產爲美國政府提供鑄幣稅收入,從而強化其財政穩健性。綜合而言,美國債務的閾值相比普遍的債務閾值約有20%左右的彈性空間,預計債務最大可持續水平接近110%。當美國債務佔GDP比率達到110%左右時,債務對經濟增長的負面影響將顯著顯現,體現在利率上行壓力、財政負擔以及金融市場風險偏好變化等。若債務水平進一步上升,財政空間縮小,利息支出佔比過高時,美國經濟可能面臨更嚴重的增長瓶頸和市場動盪風險。

參考文獻:

Brzoza-Brzezina, M., & J. Kotlowski., 2018, “The nonlinear nature of country risk and its implications for DSGE models.” Macroeconomic Dynamics, pp. 1–28.

Choi. J., Dang. D., Kirpalani. R.& Perez. D. J., 2024, “Exorbitant Privilege and the Sustainability of US Public Debt,“ AEA Papers and Proceedings, vol 114, pages 143-147.

Matsuoka, H., 2022, “Debt Intolerance: Threshold Level and Composition.” Oxford Bulletin of

Economics and Statistics, Vol 84(4), pages 894-932.

Reinhart, C. M., & Rogoff, K. S., 2010, “Growth in a Time of Debt.” American Economic Review, Vol 100(2), pages 73–78.

(作者:程實,博士 周燁)來源:工銀國際研究週報

|